| 1. | 香港の税制 |

|

|

香港は源泉地主義を採用し、即ち香港を源泉とする所得にしか課税されなく、香港以外の地方を源泉とする所得に課税されません。当該税制は簡単且つ低税率です。 香港税務局は香港本土で行う事業(業界、専門或いは業務を含む)により得られた所得に利得税を課します。即ち香港で発生した所得又は香港から得られた所得のみが利得税の課税対象となります。簡単に言えば、誰でも香港で商売を行いますが、その所得が香港以外の地方から得られると、香港で利得税を納める必要がありません。 |

| 2. | 香港利得税の課税範囲 |

|

|

香港「税務条例」によって、下記の要件を満たす場合は利得税の納税義務が生じることとされています。 (1) 事業活動(業界、専門或いは業務を含む)が行われていること; (2) 利益が香港における当該事業活動から生じたものであること; (3) 利益が香港において生じ、又は獲得されるものであること。 法人、パートナーシップ、受託者又は団体を含む全ての人が香港において事業活動(業界、専門或いは業務を含む)を行い、且つ当該事業活動から生じた課税所得(会社の株の売買から得た収益を除く)を得る場合は、利得税の納付が必要です。課税対象は香港居住者と非香港居住者の区別がありません。従って、香港居住者は香港以外からの所得について税金を納める必要がありません;逆に非香港居住者は香港で生じた所得について税金を納めなければなりません。業務が香港で運営されるか否か及び所得が香港から得られるか否かは、企業の運営事実に基づいて判定されます。香港以外で生じた関連所得を当該企業の香港にある自社口座に送金しても、納税が必要ではありません。 |

| 3. | 香港利得税の二級制税率 | ||||||||||||||||||||||||||||

|

|

国際競争力を高め及び経済発展を促進するために、香港政府は一般法人に適用される税率16.5%及び法人以外の事業に適用される標準税率15%を維持する上で、2018年4月1日から利得税の二級制を導入しました。香港法人初回200万香港ドルの課税所得に対する利得税税率は8.25%に引き下げられ、その後の所得は16.5%で課税します。独資或いはパートナーシップを含む非法人業務に対しては、二級制の利得税税率は7.5%(初回200万香港ドルの課税所得)及び15%(後の所得)です。 簡単に言えば、香港利得税の税率は大体三種類に分けられます。その1は法人に適用される税率16.5%であり、その2は法人以外の業務に適用される標準税率15%であり、その3は規定の要件に合致して適用される二級制の税率です。具体的には以下の香港利得税の税率表をご参照ください。 表1: 香港法人に適用される利得税税率

表2: 香港法人以外の業務に適用される利得税税率

2018-19年度は香港が利得税の二級制の税率を適用する初年度です、香港税務局は2019年4月の第1週に業務が活躍している法人とパートナーシップに2018-19課税年度の利得税申告書を発行しました、利得税申告書を受け取った全ての納税者は指定期限終了前に本法人或いはパートナーシップの経営状況によって利得税申告書の記入・申告を完成し及び相応の利得税税金を納付しなければなりません。納税者が利得税申告書を受け取らないが、業務開始或いは再開始による課税所得(前累計欠損金を控除しない)を得る場合は、会社が関連課税年度の課税期間(会計期間)終了後の四ヶ月以内に税務局に書面で通知しなければなりません。 納税者の会計期間が違いますから、申告書に記載されている課税期間も異なっています。例えば、啓源会計事務所の決算期は3月31日であり、即ち当事務所の2018-19課税年度利得税申告書に記載された課税期間は2018年4月1日から2019年3月31日までです。当事務所は関連要件に合致する場合に利得税の二級制の税率を適用できます。 |

||||||||||||||||||||||||||||

| 4. | 香港が数年来実行した利得税減免措置 | ||||||||||||||

|

|

経済発展を促進するために、香港特別行政区政府は中小企業を支援し、及び「民に富む」という理念を推進します。毎年財政予算中で当年の財政黒字額に基づきその一部分を企業及び個人の税金減免支出に充てることは提案されて、且つ当該減免措置も立法議会に可決されていました。当事務所は、クライアントの参考に供するために、香港特別行政区政府が六年間来実行した利得税関連減免措置を列挙しました。 表3: 香港税務局が近年来実行した利得税減免措置(2013-14課税年度から)

|

| 5. | 香港利得税の計算実例 |

|

|

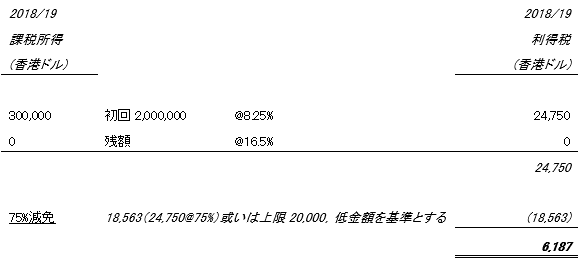

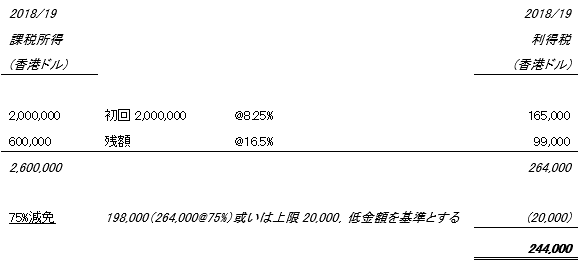

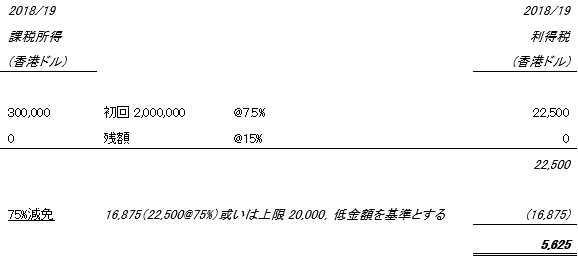

「例1」 ある法人は2018-19課税年度の課税所得が300,000 香港ドルであり、二級制税率の要件に合致することを仮定し、且つ課税所得が2,000,000 香港ドルを超えない場合は、直接に8.25%税率で課税し、利得税が24,750 香港ドルとなります。2018-19年度に利得税の75%が減免される場合は、「24,750 香港ドルの75%(18,563 香港ドル)」と「減免上限20,000 香港ドル」のうち低金額18,563 香港ドルが減免された後、税金は6,187 香港ドルとなります、計算は以下通りです。 「例2」 ある法人は2018-19課税年度の課税所得が2,600,000 香港ドルであり、二級制税率の要件に合致することを仮定し、且つ課税所得の初回2,000,000 香港ドルが8.25%税率で課税し、その残額600,000 香港ドルが16.5%税率で課税する場合は、利得税が264,000 香港ドルとなります。2018-19年度に利得税の75%が減免される場合は、「264,000 香港ドルの75%(198,000 香港ドル)」と「減免上限20,000 香港ドル」のうち低金額20,000 香港ドルが減免された後、税金は244,000 香港ドルとなります、計算は以下通りです。  「例3」 あるパートナーシップは2018-19課税年度の課税所得が300,000 香港ドルであり、二級制税率の要件に合致することを仮定し、且つ課税所得が2,000,000 香港ドルを超えない場合は、直接に7.5%税率で課税し、利得税が22,500 香港ドルとなります。2018-19年度に利得税の75%が減免される場合は、「22,500 香港ドルの75%(16,875 香港ドル)」と「減免上限20,000 香港ドル」のうち低金額16,875 香港ドルが減免された後、税金は5,625 香港ドルとなります、計算は以下通りです。  「例4」 あるパートナーシップは2018-19課税年度の課税所得が2,600,000 香港ドルであり、二級制税率の要件に合致することを仮定し、且つ課税所得の初回2,000,000 香港ドルが7.5%税率で課税し、その残額600,000 香港ドルが15%税率で課税する場合は、利得税が240,000 香港ドルとなります。2018-19年度に利得税の75%が減免される場合は、「240,000 香港ドルの75%(180,000 香港ドル)」と「減免上限20,000 香港ドル」のうち低金額20,000 香港ドルが減免された後、税金は220,000 香港ドルとなります、計算は以下通りです。  |

| 6. | 香港オフショア所得免税の申請 |

|

|

香港は源泉地主義を採用し、香港を源泉とする所得にしか課税されなく、香港以外を源泉とする所得に利得税を納める必要がありません。簡単に言えば、香港本土における経営でなく即ちオフショア経営により得られた所得については香港利得税を納める必要がなく、即ちオフショア所得非課税となります。 当該税制のもとで、香港以外の企業或いは非香港居住者は香港において会社を設立し、オフショア経営方式で合法的な国際貿易及び商業活動を行い、それにより香港世界金融センターと国際自由貿易港を利用し且つ税負担の軽減を享受できます。 香港税務条例によると、香港本土における会社がオフショア所得免税の申請を行うことはずっと認められて、任意の人も「税務条例」に記載されている規定に基づき税務局局長に事前に判定申請を提出できます。香港税務局は、脱税防止のためにオフショア所得免税の申請を慎重且つ厳しく審査します。当事務所は、税務リスクを避け、且つ企業経営税負担を軽減できるために税務計画及び専門的な意見が経験豊富なプロ税理士によって提供されるとお勧めします。利得税に関するお問い合わせを歓迎します。 香港オフショア所得の利得税免税の申請については、「香港会社がオフショア方式で運営される税制概要」をご参照ください。 |

|

免責の声明 本文の内容と意見は一般的な情報共有のみであり、専門的なアドバイスではありません。本文の内容への信頼によって生じた全ての損失に対しては、啓源が一切責任を負いません。 |