《2018年稅務(修訂)(第3號) 條例》於2018年3月29日在香港刊憲正式落實成為法例,指出香港稅務局自2018/19課稅年度起,將透過實施利得稅兩級制來降低法團及非法團業務首二百萬港元的應評稅利潤稅率,以下是關於利得稅兩級制的常見問題:

問:

|

何謂利得稅兩級制?

|

|

答:

|

在利得稅兩級制下,香港法團的首二百萬港元的應評稅利潤稅率,由原來的16.5%降至8.25%,而合夥及獨資經營公司(非法團業務) 的應評稅利潤稅率則由原來的15%降至7.5%,其後超過二百萬港元的應評稅利潤則分別繼續按16.5%及15%徵稅。

|

問:

|

哪些實體公司可以或不可以按兩級制利得稅率課稅?

|

答:

|

基本上所有在香港有應課利得稅利潤的實體公司均可按兩級制利得稅率課稅,但如該實體公司已有其他關連公司被提名以兩級制利得稅率徵稅就不可以。此外,兩級制利得稅率亦不適用於根據以下稅務條例作出選擇的法團:稅務條例第14B(2)(a)條(符合資格的再保險業務及專屬自保保險業務)﹑第14D(5)(b) 條(合資格企業財資中心)﹑第14H(4)(b) 條(合資格飛機出租商)或第14J(5)(b) 條(合資格飛機租賃管理商)。

|

問:

|

何謂關連公司?

|

答:

|

如符合以下情況,某實體公司與另一實體公司即屬關連公司:

|

一、

|

兩者中其中一方控制另一方;

|

|

二、

|

兩者均受同一實體公司控制;或

|

|

三、

|

兩者均屬獨資經營公司,並由同一人經營。

|

|

問:

|

何謂控制?

|

答:

|

如符合以下情況,某實體公司即屬控制另一實體公司(不論直接或間接地):

1.

|

擁有或控制另一方多於50%的已發行股本;

|

|

2.

|

有權行使或支配另一方多於50%的表決權;或

|

|

3.

|

有權享有另一方多於50%的資本或利潤。

|

|

問:

|

法團如何在香港提出兩級制利得稅率的申請?

|

答:

|

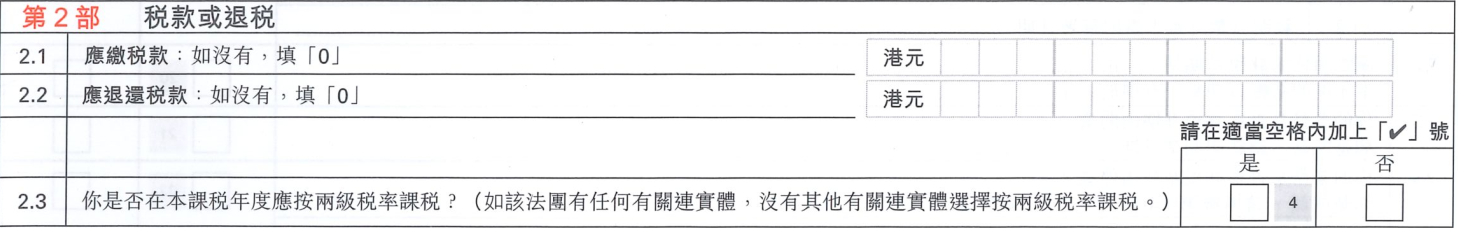

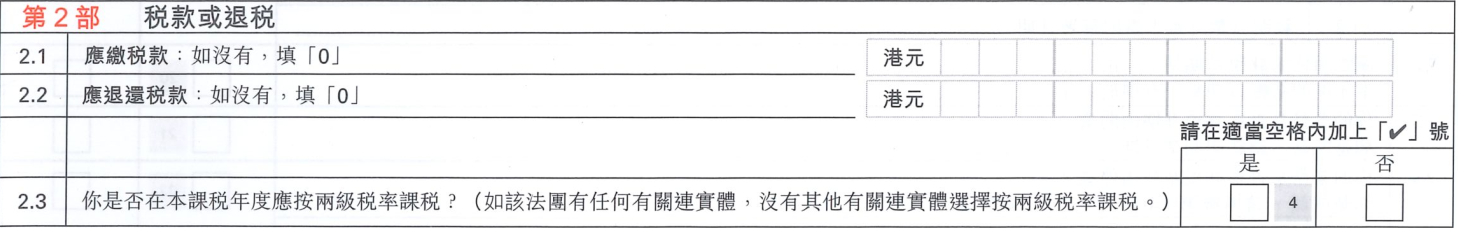

閣下只需要在利得稅報稅表 – 法團 (BIR51)第2.3部分作出聲明即可。

|