《2018年税务(修订)(第3号)条例》于2018年3月29日在香港刊宪正式落实成为法例,指出香港税务局自2018/19课税年度起,将透过实施利得税两级制来降低法团及非法团业务首二百万港元的应评税利润税率,以下是关于利得税两级制的常见问题:

问:

|

何谓利得税两级制?

|

|

答:

|

在利得税两级制下,香港法团的首二百万港元的应评税利润税率,由原来的16.5%降至8.25%,而合伙及独资经营公司(非法团业务)的应评税利润税率则由原来的15%%降至7.5%,其后超过二百万港元的应评税利润则分别继续按16.5%及15%征税。

|

问:

|

哪些实体公司可以或不可以按两级制利得税率课税?

|

答:

|

基本上所有在香港有应课利得税利润的实体公司均可按两级制利得税率课税,但如该实体公司已有其他关连公司被提名以两级制利得税率征税就不可以。 此外,两级制利得税率亦不适用于根据以下税务条例作出选择的法团:税务条例第14B(2)(a)条(符合资格的再保险业务及专属自保保险业务),第14D(5)(b)条(合资格企业财资中心),第14H(4)(b)条(合资格飞机出租商)或第14J(5)(b)条(合资格飞机租赁管理商)。

|

问:

|

何谓关连公司?

|

答:

|

如符合以下情况,某实体公司与另一实体公司即属关连公司:

|

一、

|

两者中其中一方控制另一方;

|

|

二、

|

两者均受同一实体公司控制;或

|

|

三、

|

两者均属独资经营公司,并由同一人经营。

|

|

问:

|

何谓控制?

|

答:

|

如符合以下情况,某实体公司即属控制另一实体公司(不论直接或间接地):

|

一、

|

拥有或控制另一方多于50%的已发行股本;

|

|

二、

|

有权行使或支配另一方多于50%的表决权;或

|

|

三、

|

有权享有另一方多于50%的资本或利润。

|

|

问:

|

法团如何在香港提出两级制利得税率的申请?

|

答:

|

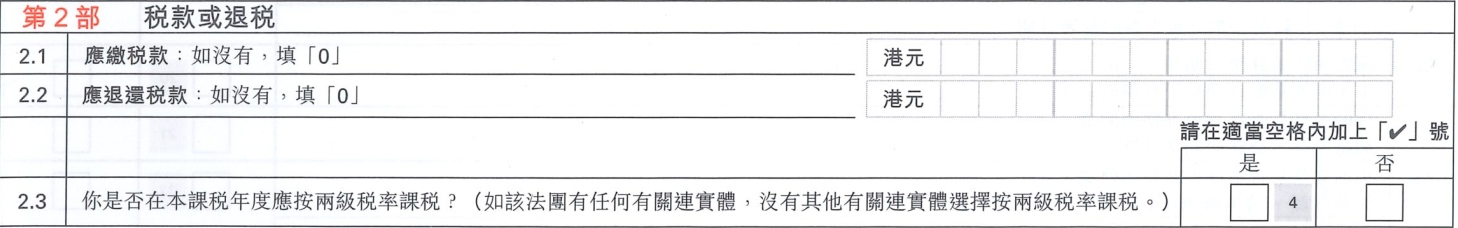

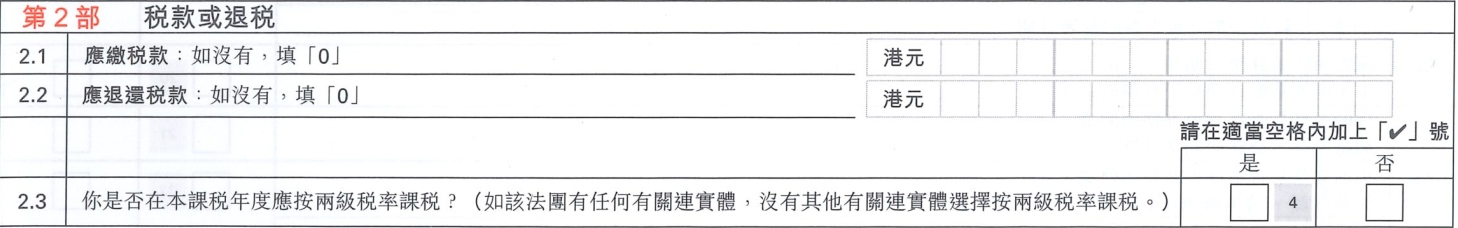

阁下只需要在利得税报税表 - 法团(BIR51)第2.3部分作出声明即可。

|