台湾CFC制度介绍 (公司篇)

随着台湾资金汇回专法2年期限(2021年8月到期)即将到来,台湾财政部门规划最快将在2022年让CFC制度上路。多年来台商习惯透过BVI或开曼的纸上公司转投资其他地区公司,将受影响。

公司受控外国企业(Controlled Foreign Company,下称 CFC)制度之目的,系考虑公司可借着在低税负国家或地区成立未具实质营运活动之 CFC,透过股权控制或实质控制影响该 CFC 之盈余分配政策,将原应归属台湾公司之利润保留不分配,以规避台湾纳税义务。故于 2016 年 7 月 27 日增订公布所得税法第 43 条之 3,建立 CFC 之反避税制度,以维护租税公平。

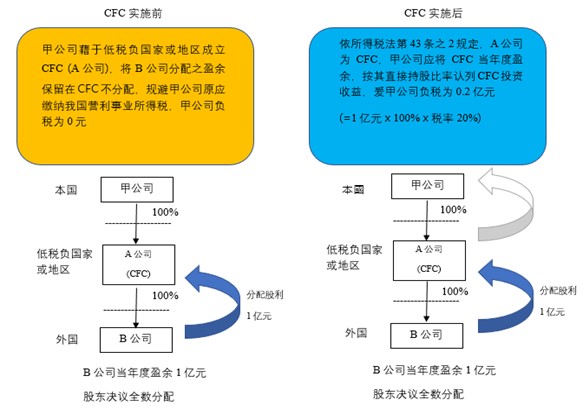

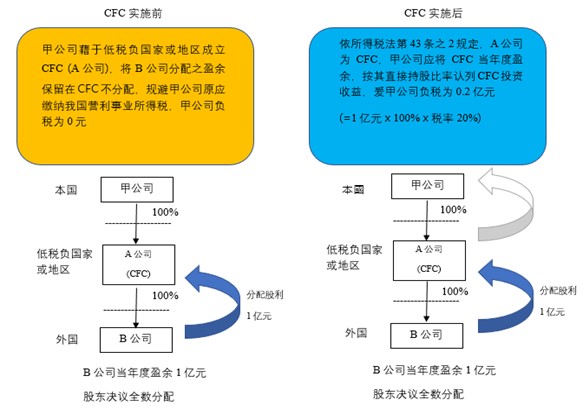

个人、企业若持有低税率国家(营所税率低于14%)海外公司50%以上股份或重大影响力,台湾国税局可采实质课税原则,将海外纸上公司获配股利按持股比率认列国内企业海外投资收益。该制度实施前后的比较,可参考下图:

唯符合下列条件之一者,公司可享有CFC 制度之豁免:

-

CFC 于所在地国家或地区「有实质营运活动」。

-

个别 CFC「当年度盈余在新台币700 万元以下」。但属台湾境内同一公司控制之全部 CFC 当年度盈余或亏损合计为正数且逾新台币 700 万元者,其持有各该个别 CFC 当年度盈余仍应依CFC规定课税。

然而,若误以为境外公司只要在当地有办公处所并有员工就可符合实质营运而豁免CFC,则可能面临的后果就是遭补税加罚。根据台湾税捐机关制定的审查要点规定,境外公司须同时符合:

-

有当地雇员并有支付薪资与执行公司事务之证明,且秘书公司或信托公司不算是当地雇员;

-

须拥有或承租当地房产,且有水电费左证,非仅拥有邮政信箱;

-

投资收益、股利、利息或租金收入等消极收入须小于10%。

当公司有 CFC 时,公司办理所得税结算申报时应检附以下文件:

-

公司及其关系人之结构图、年度决算日持有股份或资本额及持有比率。

-

CFC 财务报表,并经其所在国家或地区或台湾合格会计师查核签证。但公司有其他文据足资证明 CFC 财务报表之真实性并经公司所在地稽征机关确认者,得以该文据取代会计师查核签证之财务报表。

-

CFC 前 10 年亏损扣除表。

-

认列 CFC 投资收益表。

-

适用国外税额扣抵规定者,应提出经所在地台湾驻外机构或其他台湾认许机构验证之所得来源地税务机关发给之纳税凭证。

-

CFC 之转投资事业股东同意书或股东会议事录。

-

CFC 之转投资事业若有减资弥补亏损、合并、破产或清算,需提供 经所在地台湾驻外机构或其他台湾认许机构验证的证明文件。

额外补充一点是,当外国公司同时构成CFC 规定及所得税法实际管理处所(PEM)在台湾境内之情形时,其法律适用之顺序为优先适用PEM 规定,而不适用 CFC 规定。