| 一、 |

關於所得來源地 |

|

|

|

(一) |

關於工資薪金所得來源地的規定。 |

|

|

|

個人取得歸屬於中國境內(以下稱境內)工作期間的工資薪金所得為來源於境內的工資薪金所得。境內工作期間按照個人在境內工作天數計算,包括其在境內的實際工作日以及境內工作期間在境內、境外享受的公休假、個人休假、接受培訓的天數。在境內、境外單位同時擔任職務或者僅在境外單位任職的個人,在境內停留的當天不足24小時的,按照半天計算境內工作天數。 無住所個人在境內、境外單位同時擔任職務或者僅在境外單位任職,且當期同時在境內、境外工作的,按照工資薪金所屬境內、境外工作天數占當期公歷天數的比例計算確定來源於境內、境外工資薪金所得的收入額。境外工作天數按照當期公歷天數減去當期境內工作天數計算。 |

|

|

(二) |

關於數月獎金以及股權激勵所得來源地的規定。 |

|

|

|

無住所個人取得的數月獎金或者股權激勵所得按照本條第(一)項規定確定所得來源地的,無住所個人在境內履職或者執行職務時收到的數月獎金或者股權激勵所得,歸屬於境外工作期間的部分,為來源於境外的工資薪金所得;無住所個人停止在境內履約或者執行職務離境後收到的數月獎金或者股權激勵所得,對屬於境內工作期間的部分,為來源於境內的工資薪金所得。具體計算方法為:數月獎金或者股權激勵乘以數月獎金或者股權激勵所屬工作期間境內工作天數與所屬工作期間公歷天數之比。 無住所個人一個月內取得的境內外數月獎金或者股權激勵包含歸屬於不同期間的多筆所得的,應當先分別按照本公告規定計算不同歸屬期間來源於境內的所得,然後再加總計算當月來源於境內的數月獎金或者股權激勵收入額。 本公告所稱數月獎金是指一次取得歸屬於數月的獎金、年終加薪、分紅等工資薪金所得,不包括每月固定發放的獎金及一次性發放的數月工資。本公告所稱股權激勵包括股票期權、股權期權、限制性股票、股票增值權、股權獎勵以及其他因認購股票等有價證券而從雇主取得的折扣或者補貼。 |

|

|

(三) |

關於董事、監事及高層管理人員取得報酬所得來源地的規定。 |

|

|

|

對於擔任境內居民企業的董事、監事及高層管理職務的個人(以下統稱高管人員),無論是否在境內履行職務,取得由境內居民企業支付或者負擔的董事費、監事費、工資薪金或者其他類似報酬(以下統稱高管人員報酬,包含數月獎金和股權激勵),屬於來源於境內的所得。 本公告所稱高層管理職務包括企業正、副(總)經理、各職能總師、總監及其他類似公司管理層的職務。 |

|

|

(四) |

關於稿酬所得來源地的規定。 |

|

|

|

由境內企業、事業單位、其他組織支付或者負擔的稿酬所得,為來源於境內的所得。 |

|

二、 |

關於無住所個人工資薪金所得收入額計算 |

|

|

無住所個人取得工資薪金所得,按以下規定計算在境內應納稅的工資薪金所得的收入額(以下稱工資薪金收入額): |

|

|

(一) |

無住所個人為非居民個人的情形。 |

|

|

|

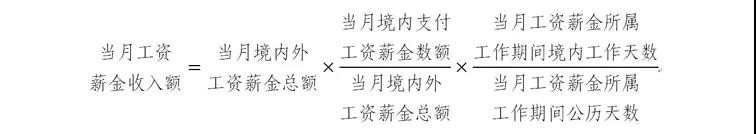

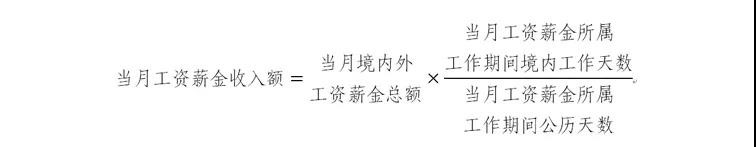

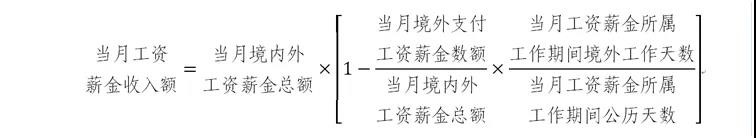

非居民個人取得工資薪金所得,除本條第(三)項規定以外,當月工資薪金收入額分別按照以下兩種情形計算: 1. 非居民個人境內居住時間累計不超過90天的情形。 在一個納稅年度內,在境內累計居住不超過90天的非居民個人,僅就歸屬於境內工作期間並由境內雇主支付或者負擔的工資薪金所得計算繳納個人所得稅。當月工資薪金收入額的計算公式如下(公式一):  本公告所稱境內雇主包括雇傭員工的境內單位和個人以及境外單位或者個人在境內的機構、場所。凡境內雇主采取核定征收所得稅或者無營業收入未征收所得稅的,無住所個人為其工作取得工資薪金所得,不論是否在該境內雇主會計賬簿中記載,均視為由該境內雇主支付或者負擔。本公告所稱工資薪金所屬工作期間的公歷天數,是指無住所個人取得工資薪金所屬工作期間按公歷計算的天數。 本公告所列公式中當月境內外工資薪金包含歸屬於不同期間的多筆工資薪金的,應當先分別按照本公告規定計算不同歸屬期間工資薪金收入額,然後再加總計算當月工資薪金收入額。 2. 非居民個人境內居住時間累計超過90天不滿183天的情形。 在一個納稅年度內,在境內累計居住超過90天但不滿183天的非居民個人,取得歸屬於境內工作期間的工資薪金所得,均應當計算繳納個人所得稅;其取得歸屬於境外工作期間的工資薪金所得,不征收個人所得稅。當月工資薪金收入額的計算公式如下(公式二):  |

|

|

(二) |

無住所個人為居民個人的情形。 |

|

|

|

在一個納稅年度內,在境內累計居住滿183天的無住所居民個人取得工資薪金所得,當月工資薪金收入額按照以下規定計算: 1. 無住所居民個人在境內居住累計滿183天的年度連續不滿六年的情形。 在境內居住累計滿183天的年度連續不滿六年的無住所居民個人,符合實施條例第四條優惠條件的,其取得的全部工資薪金所得,除歸屬於境外工作期間且由境外單位或者個人支付的工資薪金所得部分外,均應計算繳納個人所得稅。工資薪金所得收入額的計算公式如下(公式三):  2. 無住所居民個人在境內居住累計滿183天的年度連續滿六年的情形。 在境內居住累計滿183天的年度連續滿六年後,不符合實施條例第四條優惠條件的無住所居民個人,其從境內、境外取得的全部工資薪金所得均應計算繳納個人所得稅。 |

|

|

(三) |

無住所個人為高管人員的情形。 |

|

|

|

無住所居民個人為高管人員的,工資薪金收入額按照本條第(二)項規定計算納稅。非居民個人為高管人員的,按照以下規定處理: 1. 高管人員在境內居住時間累計不超過90天的情形。 在一個納稅年度內,在境內累計居住不超過90天的高管人員,其取得由境內雇主支付或者負擔的工資薪金所得應當計算繳納個人所得稅;不是由境內雇主支付或者負擔的工資薪金所得,不繳納個人所得稅。當月工資薪金收入額為當月境內支付或者負擔的工資薪金收入額。 2. 高管人員在境內居住時間累計超過90天不滿183天的情形。 在一個納稅年度內,在境內居住累計超過90天但不滿183天的高管人員,其取得的工資薪金所得,除歸屬於境外工作期間且不是由境內雇主支付或者負擔的部分外,應當計算繳納個人所得稅。當月工資薪金收入額計算適用本公告公式三。 |

|

三、 |

關於無住所個人稅款計算 |

|

|

|

(一) |

關於無住所居民個人稅款計算的規定。 |

|

|

|

無住所居民個人取得綜合所得,年度終了後,應按年計算個人所得稅;有扣繳義務人的,由扣繳義務人按月或者按次預扣預繳稅款;需要辦理匯算清繳的,按照規定辦理匯算清繳,年度綜合所得應納稅額計算公式如下(公式四): 年度綜合所得應納稅額=(年度工資薪金收入額+年度勞務報酬收入額+年度稿酬收入額+年度特許權使用費收入額-減除費用-專項扣除-專項附加扣除-依法確定的其他扣除)×適用稅率-速算扣除數 無住所居民個人為外籍個人的,2022年1月1日前計算工資薪金收入額時,已經按規定減除住房補貼、子女教育費、語言訓練費等八項津補貼的,不能同時享受專項附加扣除。 年度工資薪金、勞務報酬、稿酬、特許權使用費收入額分別按年度內每月工資薪金以及每次勞務報酬、稿酬、特許權使用費收入額合計數額計算。 |

|

|

(二) |

關於非居民個人稅款計算的規定。 |

|

|

|

1. 非居民個人當月取得工資薪金所得,以按照本公告第二條規定計算的當月收入額,減去稅法規定的減除費用後的余額,為應納稅所得額,適用本公告所附按月換算後的綜合所得稅率表(以下稱月度稅率表)計算應納稅額。 2. 非居民個人一個月內取得數月獎金,單獨按照本公告第二條規定計算當月收入額,不與當月其他工資薪金合並,按6個月分攤計稅,不減除費用,適用月度稅率表計算應納稅額,在一個公歷年度內,對每一個非居民個人,該計稅辦法只允許適用一次。計算公式如下(公式五): 當月數月獎金應納稅額=[(數月獎金收入額÷6)×適用稅率-速算扣除數]×6 3. 非居民個人一個月內取得股權激勵所得,單獨按照本公告第二條規定計算當月收入額,不與當月其他工資薪金合並,按6個月分攤計稅(一個公歷年度內的股權激勵所得應合並計算),不減除費用,適用月度稅率表計算應納稅額,計算公式如下(公式六): 當月股權激勵所得應納稅額=[(本公歷年度內股權激勵所得合計額÷6)×適用稅率-速算扣除數]×6-本公歷年度內股權激勵所得已納稅額 4. 非居民個人取得來源於境內的勞務報酬所得、稿酬所得、特許權使用費所得,以稅法規定的每次收入額為應納稅所得額,適用月度稅率表計算應納稅額。 |

|

四、 |

關於無住所個人適用稅收協定 |

|

|

|

按照我國政府簽訂的避免雙重征稅協定、內地與香港、澳門簽訂的避免雙重征稅安排(以下稱稅收協定)居民條款規定為締約對方稅收居民的個人(以下稱對方稅收居民個人),可以按照稅收協定及財政部、稅務總局有關規定享受稅收協定待遇,也可以選擇不享受稅收協定待遇計算納稅。除稅收協定及財政部、稅務總局另有規定外,無住所個人適用稅收協定的,按照以下規定執行: |

|

|

|

(一) |

關於無住所個人適用受雇所得條款的規定。 |

|

|

|

1. 無住所個人享受境外受雇所得協定待遇。 本公告所稱境外受雇所得協定待遇,是指按照稅收協定受雇所得條款規定,對方稅收居民個人在境外從事受雇活動取得的受雇所得,可不繳納個人所得稅。 無住所個人為對方稅收居民個人,其取得的工資薪金所得可享受境外受雇所得協定待遇的,可不繳納個人所得稅。工資薪金收入額計算適用本公告公式二。 無住所居民個人為對方稅收居民個人的,可在預扣預繳和匯算清繳時按前款規定享受協定待遇;非居民個人為對方稅收居民個人的,可在取得所得時按前款規定享受協定待遇。 2. 無住所個人享受境內受雇所得協定待遇。 本公告所稱境內受雇所得協定待遇,是指按照稅收協定受雇所得條款規定,在稅收協定規定的期間內境內停留天數不超過183天的對方稅收居民個人,在境內從事受雇活動取得受雇所得,不是由境內居民雇主支付或者代其支付的,也不是由雇主在境內常設機構負擔的,可不繳納個人所得稅。 無住所個人為對方稅收居民個人,其取得的工資薪金所得可享受境內受雇所得協定待遇的,可不繳納個人所得稅。工資薪金收入額計算適用本公告公式一。 無住所居民個人為對方稅收居民個人的,可在預扣預繳和匯算清繳時按前款規定享受協定待遇;非居民個人為對方稅收居民個人的,可在取得所得時按前款規定享受協定待遇。 |

|

|

(二) |

關於無住所個人適用獨立個人勞務或者營業利潤條款的規定。 |

|

|

|

本公告所稱獨立個人勞務或者營業利潤協定待遇,是指按照稅收協定獨立個人勞務或者營業利潤條款規定,對方稅收居民個人取得的獨立個人勞務所得或者營業利潤符合稅收協定規定條件的,可不繳納個人所得稅。 無住所居民個人為對方稅收居民個人,其取得的勞務報酬所得、稿酬所得可享受獨立個人勞務或者營業利潤協定待遇的,在預扣預繳和匯算清繳時,可不繳納個人所得稅。 非居民個人為對方稅收居民個人,其取得的勞務報酬所得、稿酬所得可享受獨立個人勞務或者營業利潤協定待遇的,在取得所得時可不繳納個人所得稅。 |

|

|

(三) |

關於無住所個人適用董事費條款的規定。 |

|

|

|

對方稅收居民個人為高管人員,該個人適用的稅收協定未納入董事費條款,或者雖然納入董事費條款但該個人不適用董事費條款,且該個人取得的高管人員報酬可享受稅收協定受雇所得、獨立個人勞務或者營業利潤條款規定待遇的,該個人取得的高管人員報酬可不適用本公告第二條第(三)項規定,分別按照本條第(一)項、第(二)項規定執行。 對方稅收居民個人為高管人員,該個人取得的高管人員報酬按照稅收協定董事費條款規定可以在境內征收個人所得稅的,應按照有關工資薪金所得或者勞務報酬所得規定繳納個人所得稅。 |

|

|

(四) |

關於無住所個人適用特許權使用費或者技術服務費條款的規定。 |

|

|

|

本公告所稱特許權使用費或者技術服務費協定待遇,是指按照稅收協定特許權使用費或者技術服務費條款規定,對方稅收居民個人取得符合規定的特許權使用費或者技術服務費,可按照稅收協定規定的計稅所得額和征稅比例計算納稅。 無住所居民個人為對方稅收居民個人,其取得的特許權使用費所得、稿酬所得或者勞務報酬所得可享受特許權使用費或者技術服務費協定待遇的,可不納入綜合所得,在取得當月按照稅收協定規定的計稅所得額和征稅比例計算應納稅額,並預扣預繳稅款。年度匯算清繳時,該個人取得的已享受特許權使用費或者技術服務費協定待遇的所得不納入年度綜合所得,單獨按照稅收協定規定的計稅所得額和征稅比例計算年度應納稅額及補退稅額。 非居民個人為對方稅收居民個人,其取得的特許權使用費所得、稿酬所得或者勞務報酬所得可享受特許權使用費或者技術服務費協定待遇的,可按照稅收協定規定的計稅所得額和征稅比例計算應納稅額。 |

| 五、 |

關於無住所個人相關征管規定 |

|

|

|

(一) |

關於無住所個人預計境內居住時間的規定。 |

|

|

|

無住所個人在一個納稅年度內首次申報時,應當根據合同約定等情況預計一個納稅年度內境內居住天數以及在稅收協定規定的期間內境內停留天數,按照預計情況計算繳納稅款。實際情況與預計情況不符的,分別按照以下規定處理: 1. 無住所個人預先判定為非居民個人,因延長居住天數達到居民個人條件的,一個納稅年度內稅款扣繳方法保持不變,年度終了後按照居民個人有關規定辦理匯算清繳,但該個人在當年離境且預計年度內不再入境的,可以選擇在離境之前辦理匯算清繳。 2. 無住所個人預先判定為居民個人,因縮短居住天數不能達到居民個人條件的,在不能達到居民個人條件之日起至年度終了15天內,應當向主管稅務機關報告,按照非居民個人重新計算應納稅額,申報補繳稅款,不加收稅收滯納金。需要退稅的,按照規定辦理。 3. 無住所個人預計一個納稅年度境內居住天數累計不超過90天,但實際累計居住天數超過90天的,或者對方稅收居民個人預計在稅收協定規定的期間內境內停留天數不超過183天,但實際停留天數超過183天的,待達到90天或者183天的月度終了後15天內,應當向主管稅務機關報告,就以前月份工資薪金所得重新計算應納稅款,並補繳稅款,不加收稅收滯納金。 |

|

|

(二) |

關於無住所個人境內雇主報告境外關聯方支付工資薪金所得的規定。 |

|

|

|

無住所個人在境內任職、受雇取得來源於境內的工資薪金所得,凡境內雇主與境外單位或者個人存在關聯關系,將本應由境內雇主支付的工資薪金所得,部分或者全部由境外關聯方支付的,無住所個人可以自行申報繳納稅款,也可以委托境內雇主代為繳納稅款。無住所個人未委托境內雇主代為繳納稅款的,境內雇主應當在相關所得支付當月終了後15天內向主管稅務機關報告相關信息,包括境內雇主與境外關聯方對無住所個人的工作安排、境外支付情況以及無住所個人的聯系方式等信息。 |

|

六、 |

本公告自2019年1月1日起施行,非居民個人2019年1月1日後取得所得,按原有規定多繳納稅款的,可以依法申請辦理退稅。下列文件或者文件條款於2019年1月1日廢止: |

|

|

(一)《財政部 稅務總局關於對臨時來華人員按實際居住日期計算征免個人所得稅若幹問題的通知》((88)財稅外字第059號); (二)《國家稅務總局關於在境內無住所的個人取得工資薪金所得納稅義務問題的通知》(國稅發〔1994 〕148號); (三)《財政部 國家稅務總局關於在華無住所的個人如何計算在華居住滿五年問題的通知》(財稅字〔1995〕98號); (四)《國家稅務總局關於在中國境內無住所的個人計算繳納個人所得稅若幹具體問題的通知》(國稅函發〔1995〕125號)第一條、第二條、第三條、第四條; (五)《國家稅務總局關於在中國境內無住所的個人繳納所得稅涉及稅收協定若幹問題的通知》(國稅發〔1995〕155號); (六)《國家稅務總局關於在中國境內無住所的個人取得獎金征稅問題的通知》(國稅發〔1996〕183號); (七)《國家稅務總局關於三井物產(株)大連事務所外籍雇員取得數月獎金確定納稅義務問題的批復》(國稅函〔1997〕546號); (八)《國家稅務總局關於外商投資企業和外國企業對境外企業支付其雇員的工資薪金代扣代繳個人所得稅問題的通知》(國稅發〔1999〕241號); (九)《國家稅務總局關於在中國境內無住所個人取得不在華履行職務的月份獎金確定納稅義務問題的通知》(國稅函〔1999〕245號); (十)《國家稅務總局關於在中國境內無住所個人以有價證券形式取得工資薪金所得確定納稅義務有關問題的通知》(國稅函〔2000〕190號); (十一)《國家稅務總局關於在境內無住所的個人執行稅收協定和個人所得稅法若幹問題的通知》(國稅發〔2004〕97號); (十二)《國家稅務總局關於調整個人取得全年一次性獎金等計算征收個人所得稅方法問題的通知》(國稅發〔2005〕9號)第六條; (十三)《國家稅務總局關於在境內無住所個人計算工資薪金所得繳納個人所得稅有關問題的批復》(國稅函〔2005〕1041號); (十四)《國家稅務總局關於在中國境內擔任董事或高層管理職務無住所個人計算個人所得稅適用公式的批復》(國稅函〔2007〕946號)。 |

|

|

|

|

級數 |

應納稅所得額 |

稅率(%) |

速算扣除數 |

| 1 |

不超過3,000元的 |

3 | 0 |

| 2 |

超過3,000元至12,000元的部分 |

10 | 210 |

| 3 |

超過12,000元至25,000元的部分 |

20 |

1,410 |

| 4 |

超過25,000元至35,000元的部分 |

25 |

2,660 |

| 5 |

超過35,000元至55,000元的部分 |

30 |

4,410 |

| 6 |

超過55,000元至80,000元的部分 |

35 |

7,160 |

| 7 |

超過80,000元的部分 |

45 |

15,160 |