香港稅務

香港政府擬寬減2023/24課稅年度利得稅

在2024年2月28日發佈的2024-25年度財政預算案中, 香港財政司司長陳茂波提議一次性寬減2023/24課稅年度百分之百的利得稅,

每宗個案寬減額上限為3,000港元。

此次利得稅寬減措施針對的是2023/24課稅年度的利得稅,即結賬日期是於2023年4月1日至2024年3月31日期間的公司於2023/24課稅年度可獲得利得稅寬減優惠,納稅人只須如常填報報稅表,無須特別就建議的寬減措施提出申請。雖然該項提議須經立法會審議通過後才能生效,但根據過往的經驗一般均會獲得通過。

-

香港的稅務制度

香港採用地域來源原則徵稅,即只有源自香港的利潤才須在香港課稅,而源自其他地方的利潤則不須在香港繳納利得稅,該稅務制度非常簡單清晰明確,且稅率偏低。

香港稅務局向在香港本地經營任何行業、專業或業務所得的利潤徵稅。即只有於香港產生或得自香港的利潤,才須予以徵收利得稅。簡而言之,如果一家香港公司的利潤是從香港以外的地方所獲得,則不須在香港就有關利潤繳稅。

-

香港利得稅的徵稅範圍

根據香港《稅務條例》,符合下述條件的任何人士,均須繳納香港利得稅:

(1) 在香港經營任何行業、專業或業務;

(2) 從該行業、專業或業務獲得利潤;以及

(3) 有關利潤於香港產生或得自香港。

任何人士,包括法團、合夥業務、受託人或團體,在香港經營行業、專業或業務而從該行業、專業或業務獲得於香港產生或得自香港的應評稅利潤(售賣資本資產所得的利潤除外),均須納稅。徵稅對象並無居港人士或非居港人士的分別。因此,居港人士得自海外的利潤可毋須在香港納稅;反過來說,非居港人士如賺取於香港產生的利潤,則須納稅。至於業務是否在香港經營及利潤是否得自香港的問題,主要是根據事實而定。於海外產生的利潤,即使將有關款項匯回香港公司銀行戶口,亦毋須納稅。

-

香港的利得稅兩級制稅率

香港政府為了提升國際竟爭力及促進經濟發展,在維持原有一般法團適用的稅率16.5%及法團以外的業務適用的標準稅率15%的基礎上,自2018年4月1日開始實行利得稅兩級制。香港法團首200萬港元的應評稅利潤之利得稅稅率將降至8.25%,其餘的應評稅利潤則繼續按16.5%徵稅。至於獨資或合夥業務的非法團業務,兩級制利得稅稅率相應為7.5%及15%。

簡單來說,香港利得稅的稅率大致分為三種,其一是適用於法團的稅率16.5%,其二是適用於法團以外業務的標準稅率15%,其三是在符合規定條件下適用的兩級制稅率。具體請參閱以下香港利得稅稅率表:

表1:適用於香港法團的利得稅稅率

|

稅率種類

|

課稅年度

|

稅率

|

|

法團稅率

|

2008/09及其後

|

16.5%

|

|

兩級制稅率

|

2018/19及其後

|

應評稅利潤不超過HK$2,000,000

|

8.25%

|

|

應評稅利潤超過

HK$2,000,000的部分

|

16.5%

|

表2:適用於香港法團以外的業務的利得稅稅率

|

稅率種類

|

課稅年度

|

稅率

|

|

標準稅率

|

2008/09及其後

|

15%

|

|

兩級制稅率

|

2018/19及其後

|

應評稅利潤不超過HK$2,000,000

|

7.5%

|

|

應評稅利潤超過HK$2,000,000的部分

|

15%

|

香港稅務局預計於2024年4月的第一個星期向業務活躍的法團和合夥業務發出2023/24課稅年度的利得稅報稅表,凡收到報稅表的納稅人應在指定限期前就本法團或合夥業務的經營情況完成填報利得稅報稅表及繳納相應的利得稅款。如果納稅人沒有收到利得稅報稅表,但業務開始或重新開始賺取應評稅利潤(未扣減承前虧損),公司須於有關課稅年度的評稅基期(會計基期)結束後四個月內書面通知稅務局。

由於納稅人的會計基期不同,在報稅表中申報的評稅基期也將會有所不同,例如啓源會計師事務所的年結日為3月31日,即本所於2023/24課稅年度利得稅報稅表中申報的評稅基期為2023年4月1日至2024年3月31日,如本所符合有關條件,即可適用利得稅兩級制稅率。

-

香港歷年來實行的利得稅寬減措施

香港特區政府為了促進經濟發展,支持中小企業以及推行「藏富於民」的治港理念,在每年財政預算中都會根據當年的財政盈餘建議撥出一部份用於企業及個人的稅收寬減支出,該等寬減措施也都獲得了立法會的通過。本所羅列了香港特區政府近七年來針對利得稅推出的有關寬減措施,供本所客戶及潛在客戶參閱使用。

表3:香港稅務局近年來實行的利得稅寬減措施(自2017/18課稅年度起):

|

課稅年度

|

利得稅寬減措施

|

|

2023/24

|

利得稅稅款的100%可獲寬減,每宗個案以3,000港元為上限

(該項建議須經立法程序才可實施)

|

|

2022/23

|

利得稅稅款的100%可獲寬減,每宗個案以6,000港元為上限

|

|

2021/22

|

利得稅稅款的100%可獲寬減,每宗個案以10,000港元為上限

|

|

2020/21

|

利得稅稅款的100%可獲寬減,每宗個案以10,000港元為上限

|

|

2019/20

|

利得稅稅款的100%可獲寬減,每宗個案以20,000港元為上限

|

|

2018/19

|

利得稅稅款的100%可獲寬減,每宗個案以20,000港元為上限

|

|

2017/18

|

利得稅稅款的75%可獲寬減,每宗個案以30,000港元為上限

|

-

香港利得稅的計算實例

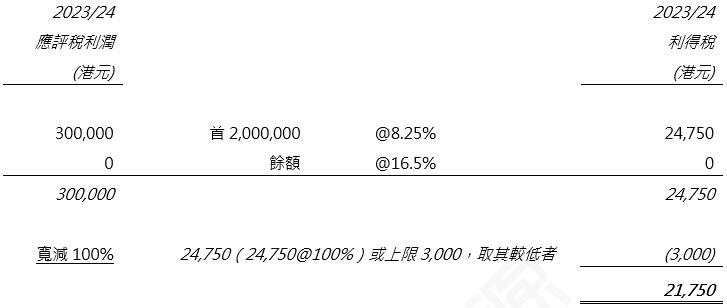

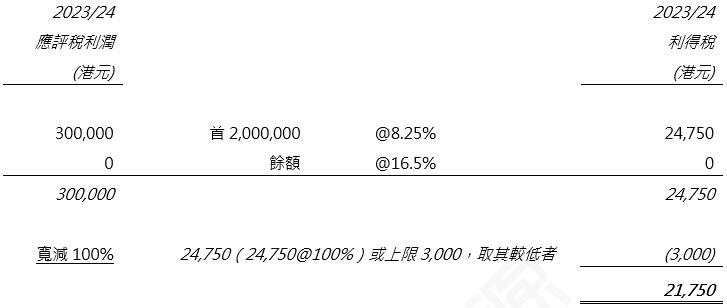

【例1】某法團2023/24課稅年度的應評稅利潤為300,000港元,假設該法團符合規定條件適用利得稅兩級制稅率,應評稅利潤亦未超過 2,000,000港元,則直接以8.25 %稅率課稅,利得稅應為24,750港元。若在2023/24年度利得稅可獲100%寬減的情況下,利得稅24,750港元的100%(24,750港元)與寬減上限3,000港元兩者相比,寬減額以其較低者為準,寬減3,000港元後的利得稅為21,750港元,計算如下:

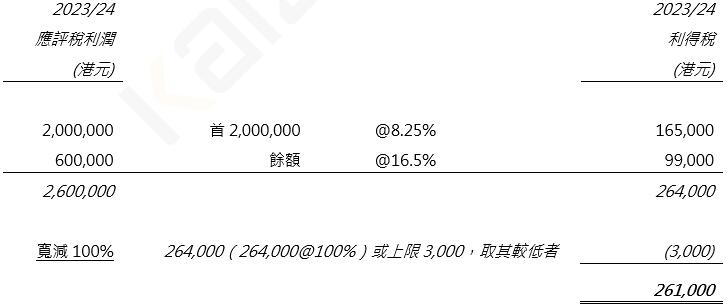

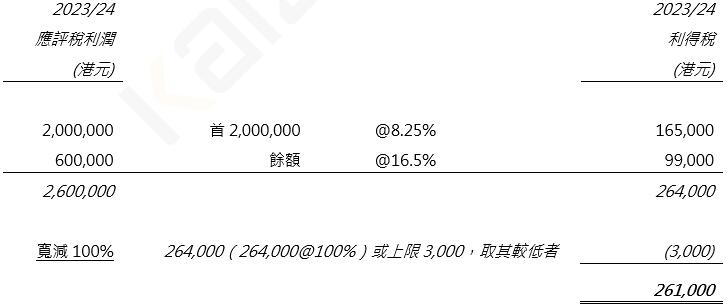

【例2】某法團2023/24課稅年度的應評稅利潤為2,600,000港元,假設該法團符合規定條件適用利得稅兩級制稅率,應評稅利潤的首 2,000,000港元會以8.25%稅率課稅,餘額 600,000港元會以16.5%稅率課稅,利得稅應為264,000港元。若在2023/24課稅年度利得稅可獲100%寬減的情況下,利得稅264,000港元的100%(264,000港元)與寬減上限3,000港元兩者相比,寬減額以其較低者為準,寬減3,000港元後的利得稅為261,000港元,計算如下:

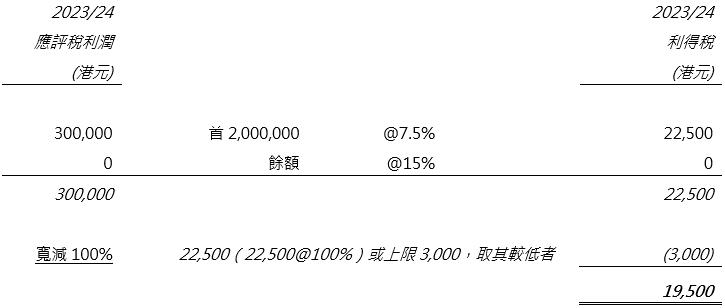

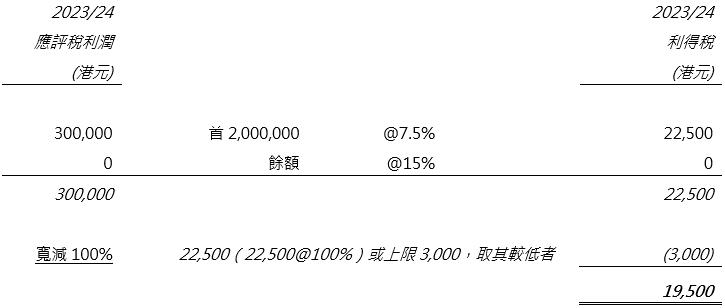

【例3】某合夥業務2023/24課稅年度的應評稅利潤為300,000港元,假設該合夥業務符合規定條件適用利得稅兩級制稅率,應評稅利潤亦未超過2,000,000港元,則直接以7.5%稅率課稅,利得稅應為22,500港元。若在2023/24年度利得稅可獲100%寬減的情況下,利得稅22,500港元的100%(22,500港元)與寬減上限3,000港元兩者相比,寬減額以其較低者為準,寬減3,000港元後的利得稅為19,500港元,計算如下:

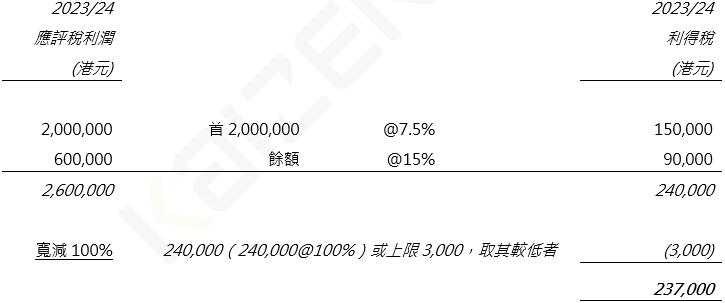

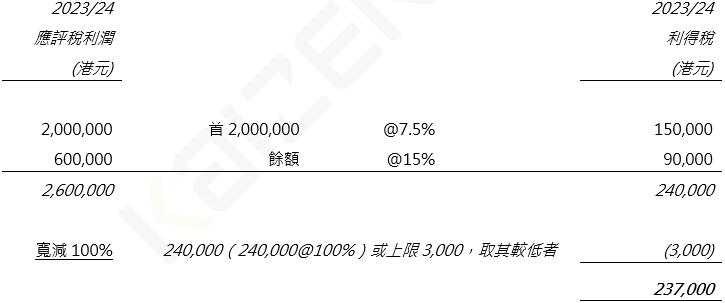

【例4】某合夥業務2023/24課稅年度的應評稅利潤為2,600,000港元,假設該合夥業務符合規定條件適用利得稅兩級制稅率,應評稅利潤的首 2,000,000港元會以7.5 %稅率課稅,餘額 600,000港元會以15%標準稅率課稅,利得稅應為240,000港元。若在2023/24課稅年度利得稅可獲100%寬減的情況下,利得稅240,000港元的100%(240,000港元)與寬減上限3,000港元兩者相比,寬減額以其較低者為準,寬減3,000港元後的利得稅為237,000港元,計算如下:

-

香港離岸經營所得的利得稅免稅申請

由於香港採用地域來源原則徵稅,僅就源自於香港的利潤課稅,而源自香港境外的利潤則無須在香港繳納利得稅。簡單來說,非香港本地經營即離岸經營時所獲得的利潤均無須繳納香港利得稅,即是離岸經營免稅。

該稅務制度下,香港境外企業或非香港居民採取在香港註冊成立公司,並以離岸經營方式進行合法的國際性貿易及商業活動,可從而利用香港世界金融中心和國際自由貿易港及降低稅負的多重優勢。

一直以來,香港稅務條例都允許本地香港公司就離岸經營所得申請免稅,任何人士亦可根據《稅務條例》所列出的規定,向稅務局局長提出事先裁定申請。香港稅務局會謹慎嚴格地審查離岸經營免稅申請,以防止漏稅,本所建議應由具備豐富經驗之專業稅務師進行稅務籌劃及提供專業意見,以避免稅務風險, 並實現降低企業經營稅負,歡迎閣下向本所進行諮詢。

關於香港離岸經營所得的利得稅免稅申請,本所另有詳細專文,敬請閣下參閱本所網站之說明:香港公司以離岸方式經營的稅務簡介

啓源建議您就有關資料作出行動前諮詢稅務顧問的專業意見。如您有任何問題,請隨時聯繫啓源負責香港稅務之註冊稅務師:

顏漢彬 Benjamin HP Yen

稅務合伙人

T: +852 2270 9768

E:benjamin.yen@kaizencpa.com

王嘉欣 Vicki Wong

稅務經理

T: +852 2270 9725

E: vicki.wong@kaizencpa.com